更新时间:2024-06-04点击:1705

历经磨砺,刚从国内智驾圈中突围而出的地平线,可能又要在高阶智驾赛道上上演九死一生了。

前段时间,山西运城问界M7交通事故,在互联网上引发轩然大波。事故中出现的智能驾驶功能失灵成为人们热议的焦点。此次事件彻底把国内智驾圈中以低阶方案冒充成高阶智驾的潜规则,给暴露了出来。

不得不说,此次交通事故似乎是给特斯拉送了一份大礼。同期,马斯克抵达北京,据路透社报道,期间,马斯克与中国官员讨论在中国推出全自动驾驶(FSD)辅助软件,并希望获得批准。

随后,中国汽车工业协会等发布信息称,特斯拉通过国家汽车数据安全4项全部要求。

『摩羯商业评论』在此前文章《极氪上市了,多“病”缠身的苦日子刚刚到来》指出:与低阶智驾有关的交通事故屡次发生,让消费者渐渐意识到智驾还得选“超大杯”。智能驾驶的尽头,似乎只能是“高阶智驾”。

极氪高速撞人事件,运城问界M7事件,经过铺天盖地的报道,如今,无论车企还是智驾方案企业,都很难用打着“高阶智驾”的低端方案来欺骗消费者。

换句话说,从2024年开始,高阶智驾已经是欲想做中高端汽车的新能源厂商的标配。

在赛道的关键转折点,上一代高端产品J5(征程5芯片)令行业失望的地平线,也做出了一次鲤鱼跃龙门式的努力。这就是新一代车载智能计算方案征程6(简称“J6”)系列芯片,以及Horizon SuperDrive智能驾驶解决方案。

缺席这么久,地平线真能凭借J6,在被英伟达、特斯拉和华为等玩家占据的高阶智驾市场中争得一席之地吗?

这是惊险一跃。

01.模仿Mobileye,终成Mobileye, 艰难挤进“高阶智驾圈”

2015年之初,在创始人兼CEO余凯带领下,地平线瞄准了智能驾驶汽车和物联网两大业务。到了2019年,在烧了近十亿美金之后,地平线似乎意识到无法同时兼顾发展这两大业务。因此,管理层最终决定All in汽车业务,集中力量打智驾芯片。

地平线创始人余凯

地平线这一次无疑是赌对了方向。

从2019年至今,全球新能源汽车市场的迅猛发展,汽车智能化、网联网趋势也加速提升智能辅助驾驶功能的渗透率。而作为汽车智能驾驶的关键硬件,车规级AI芯片也随之量价齐升。

事实上,地平线的成功主要得益于两个关键因素。

因素一,是模仿Mobileye模式,但采用车企和Tier 1更能接受的“白盒交付”等多种灵活方案。

在L2时代,各家车企的智能驾驶团队尚未建立,自研智驾的需求也并不强烈,所以有一个智能驾驶的噱头很重要。这种市场需求导致Mobileye的EyeQ曾经称霸一时,市场占有率曾一度接近80%。

Mobileye最新EyeQ 6系列

然而,随着电动车成为了趋近于手机的消费品,Mobileye的“黑盒交付”已经显露出弊端,其不但缺乏技术接口,而且交付慢,已经不能适应快速变化的市场需求。

在《极氪上市了,多“病”缠身的苦日子刚刚到来》一文中,『摩羯商业评论』就曾指出:Mobileye的“黑盒”模式使得车企无法参与到核心算法的研发中,导致了智能驾驶功能的长期跳票,而且迭代和优化速度缓慢。因此,最近三年,包括特斯拉、宝马、奥迪、蔚来和理想在内的主流车企纷纷与Mobileye停止合作。

如今,越来越多的车企和Tier 1,想要在车规级芯片基础上进行智驾算法的二次开发,从而提升其产品的智能驾驶体验。

这正是Mobileye技术路线,却有所优化的地平线能快速崛起的原因。地平线凭借开放式、灵活度极高的合作模式,迅速补位一些车企的智驾方案,其中就包含后来成为其最大客户的理想汽车。理想ONE的2021款的智驾芯片就从2020款的EyeQ4切换到地平线J3,并开始自研智驾算法。

理想ONE 2020款到2021款智驾的变化

因素二,是利用疫情期间国外芯片供应短缺,打入国内车企的供应链。

在2021-2022年疫情最严重期间,国外企业车规级芯片出现阶段性的供应紧缺问题。地平线看准这一机会,迅速与多家车企商讨合作事项,成功为这些车企们的供货车规级芯片。

既做方案、又卖芯片、还授权IP,灵活的合作机制让地平线得到车企们和Tier 1的欢迎。Mobileye的市场份额逐渐被这位来自中国的后起之秀逐渐侵蚀掉。

然而,事情正在起变化。

伴随合作方增多、市场份额的扩大,地平线逐渐成为行业中具有话语权的芯片公司之一。这也让地平线在与智驾算法和软件公司合作模式上出现前后摇摆、左右横跳的情况,并且最终与Mobileye当初的选择一样——直接向车企提供一整套智驾方案。

2023年之前,地平线一度想当纯粹的芯片方案供应商,充当Tier 2只提供芯片和感知方案;并建立智驾生态,让算法和软件公司与Tier 1去抢车企的订单。为了建立与智驾算法公司的信任,地平线还投资了很多此类公司。

而手握150多款车型定点合作后,地平线强势的行业地位也逐渐显露出来,几乎成了算法和软件公司进入智驾行业的入口。今年以来,地平线开始自己下场做算法,进而提供包括芯片、感知、规控等全栈解决方案,开始转向智驾Tier 1,俨然成为了新的Mobileye。

地平线量产定点车型

一直以来,地平线存在和Mobileye一样的问题——芯片算力低,很难挤进高阶智驾梯队。

相比于英伟达和高通等国外竞争对手,Mobileye的产品迭代升级几乎落后一代;算力上,Mobileye的EyeQ 6H也与英伟达的OrinX差着一个数量级。地平线也同样面临同样的窘境。

一直以来,算力就不是地平线征程系列芯片的卖点,甚至一度成为其弊端。比如,地平线上一代芯片J5系列(最大算力128 TOPS),与同期英伟达发布的OrinX(算力254 TOPS)和华为昇腾610(算力200 TOPS),算力的差距可谓非常明显。

而且从车企们的视角来看,似乎也并不把地平线的智驾当做高阶方案。据不完全统计,目前20万以上的新能源汽车中高端主流车型的高阶智驾方案中,很少出现地平线的身影。

2023年主流智能电动汽车的车载芯片和智驾芯片方案

来源:懂车帝

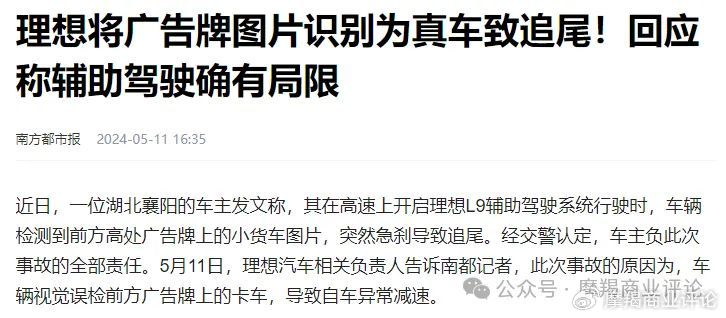

其实,就连曾是忠实客户的理想汽车,也开始抛弃地平线了,起因可以源自地平线智驾系统多次出问题。

近日,就有一位理想L9车主在网上发文称,其在高速上开启辅助驾驶系统行驶时,车辆误识别前方广告牌上车辆图片,系统突然操作急刹,导致追尾被判全责。随后,理想汽车相关负责人向媒体回应称,事故原因为车辆视觉误检前方广告牌上的卡车,导致自车异常减速,并表示辅助驾驶有局限。

而这并非是理想汽车首次出现类似情形,此前理想L7也曾被曝将广告牌上的人物照片误识别为真人而触发紧急制动(AED)。而地平线就是理想L7、L8和L9(Pro)智驾方案的主要供应商。

可能正是因为此类事件多发,理想汽车开始转投英伟达阵营,在其新款L9 Max的智驾芯片就用的是OrinX。

02.惊险一跃后,说服新势 力们抛弃英伟达是难题

智驾圈关注的焦点,是地平线此次新品发布会中一口气推出的6款车机芯片,覆盖了多类型的智能驾驶场景。地平线称其为“六边形战士”。

征程6系列6款芯片

从公布的参数情况来看,可以把J6B/J6L看做是低算力芯片,J6E/J6M看做是中算力芯片,J6H/J6P看做是高算力芯片。

具体来看,中低算力的J6B、J6L、J6E、J6M可能是基于之前的J5改造设计而成。与J5的命运一样,中低算力J6的应用场景最多只能到高速NOA的层级,也就是L2+级别的自动驾驶;暂时无法达到城区NOA的标准,也就意味着与L3级及以上的高阶智驾无缘。

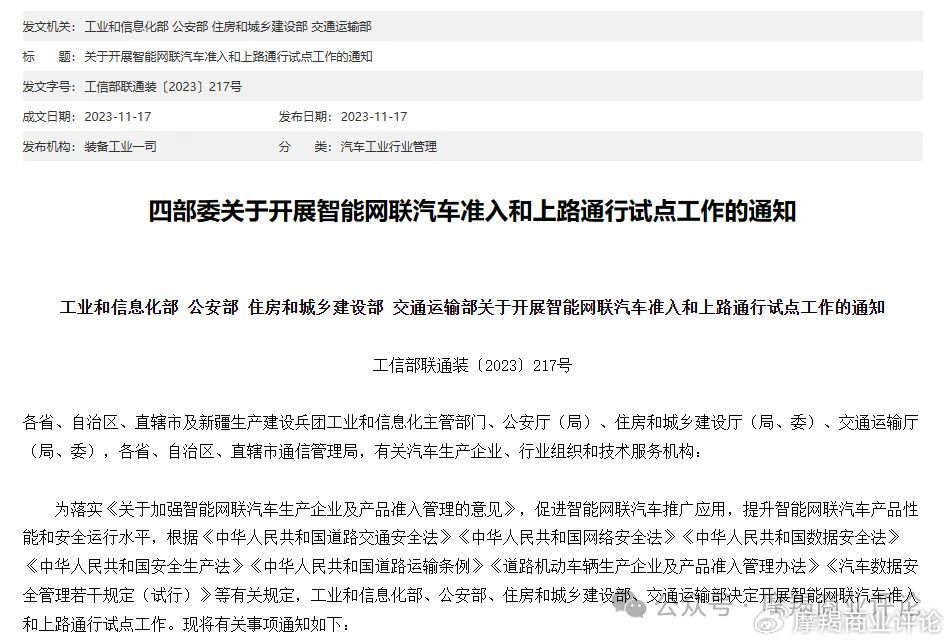

而今年以来,全国百城陆续开放城市NOA,各大车企、智驾方案提供商均加速研发城区NOA,高阶智驾已经成为发展趋势。

四部委联合发文开展“自动驾驶试点”

来源:工业和信息化部网站

因此,地平线进军高阶智驾领域的希望,是寄托于高算力的J6P身上。事实上,J6P也确实具备和英伟达的高算力芯片掰手腕的实力。从公布的参数来看,J6P的算力可达到560 TOPS,确实补上了地平线一直以来被诟病的CPU算力短板。

然而,地平线想要凭借J6P在高阶智驾市场立足,还面临着两大挑战。

第一,前有猛虎——J6P来的有点晚了,头部车企已经与英伟达上一代智驾芯片捆绑甚深。

目前,主流车企的高阶智驾方案大多选择基于OrinX,也有的直接选择与华为智驾深度合作。

以车企与OrinX的合作为例,首先,目前OrinX生态成熟可靠、与车企配合度良好,订单供应也较为充足,而且也没有出现明显的算力短缺。其次,很多车企的NOA都是基于OrinX软件平台打造,沉没成本太高,迁移代码的费用肯定也不小,短期内为切换到一个刚刚退出的J6P平台而付出太大的代价显然是不值得的。

而且,OrinX在中国卖了这么久,美国也并没有对此“禁售”,显然后续也不太可能断掉OrinX对国内车企的供货。

综合来看,各大车企将现有较为成熟稳定的高阶智驾替换成地平线方案的动力显然并不强。地平线却没有一个智选车做最可靠的后盾,J6P太强了,强到传统品牌望而生畏,强到新势力犹豫不决,连“识于微时”的理想高端车型都用上英伟达芯片了,J6能卖给谁呢?

第二,后有追兵——J6P的发展空间,既要面临英伟达下一代智驾芯片Thor贴身紧逼,同时还要看美国的脸色。

近几年,中国高科技行业发展迅速引来了美国人的羡慕嫉妒恨。为了限制中国自动驾驶行业发展,美国时不时就祭出“限售”、“断供”的武器。

而对于地平线来说,美国在半导体领域的对华出口限制是一把“双刃剑”。

一方面,美国的“限售令”助推了地平线快速成长。正因为美国此前限制英伟达、AMD等企业向中国出口高算力芯片或授权技术,地平线才得以以“替补队员”的身份打入车企或Tier 1的智驾系统供应链中,完成了从试验到量产的飞跃。

但另一方面,枪打出头鸟,地平线的崛起势必会引来美国人的“重点关照”。

为了解决CPU算力不足的问题,此次地平线J6系列CPU拿到了ARM A78AE这样的高算力IP核授权,显著提升了CPU算力值。但这也意味着地平线J6乃至后续的高算力芯片都将被ARM“拿捏”。

一旦美国加强对芯片技术授权的管制,地平线的高算力芯片将面对被底层架构“卡脖子”的技术风险。类似的案例是,美国为了进一步加强对华为的限制,指示ARM停止对华为V9架构的授权,导致华为的芯片只能使用获得永久授权的ARM V8架构。而事实上,华为生态还曾为ARM贡献不少有价值的代码。

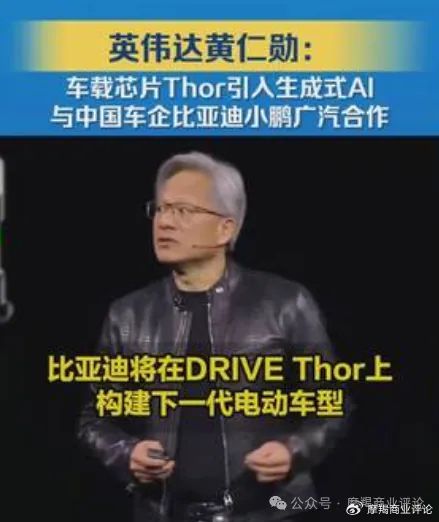

另一方面,英伟达下一代智驾芯片Thor,也会对地平线形成巨大冲击。

目前地平线最大的竞争对手英伟达即将于明年量产算力高达2000 TOPS的Thor,而且英伟达CEO黄仁勋曾表示将中国作为Thor重要的市场。

英伟达发布新一代智驾芯片Thor

目前Thor能否进入美国对华限售名单不得而知,一旦被允许在中国市场发售,对包括地平线在内的国内智驾芯片厂商将形成巨大冲击。

不仅那些已经与英伟达广泛合作的车企——比如小鹏和蔚来——可以实现从OrinX到Thor的无缝切换,而且还有一些与英伟达合作较少的车企,比如极氪和比亚迪,已经表示将要在未来高端车型搭载Thor芯片。

英伟达表示比亚迪将搭载Thor芯片

所以,前有猛虎,后有追兵,地平线惊险一跃的大算力J6,其客户在哪里呢?

此外,地平线似乎还想通过J6中低算力芯片维持住低阶智驾的基本盘。然而,J5表现差强人意,“换个马甲”的J6中低算力芯片也很难大有作为,况且还有大疆、华为、黑芝麻等对手盯上低阶智驾这块市场。未来在低阶智驾赛道,地平线只怕是很难再像以前一样“一家独大”。

03.关联交易掩盖收入放缓, 扭亏为盈遥遥无期

对于地平线来说,业务重心从低阶智驾切换到高阶智驾,还需要持续资金的输血来做支撑。

然而,从招股书披露的经营数据来看,地平线的收入增长已经出现疲态,扭亏更是遥遥无期,继续烧钱发展“高阶智驾”的基础并不牢靠。

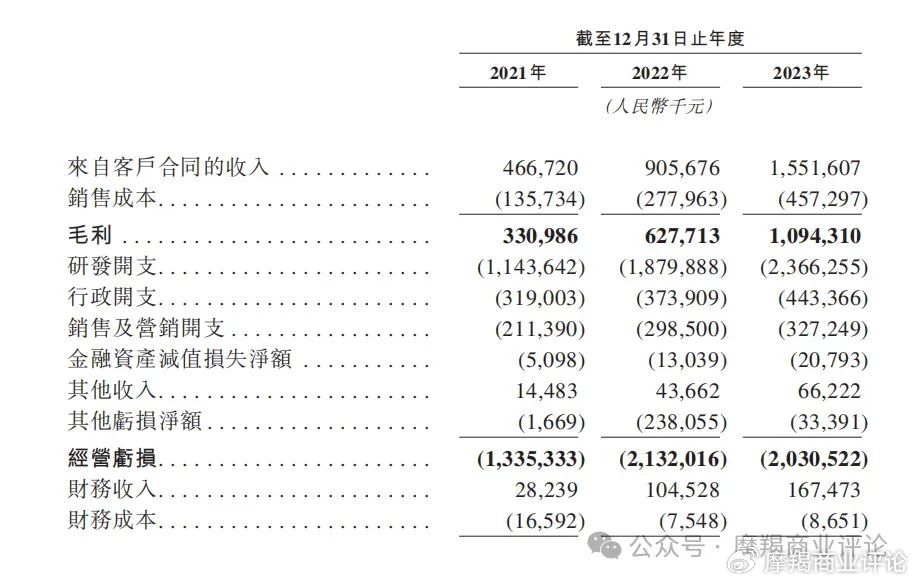

首先,收入增长方面,2021年至2023年,地平线的总收入分别为4.67亿元、9.06亿元和15.52亿元,其中2023年收入同比增长71%。

地平线2021-2023年财务数据

来源:地平线港股招股书

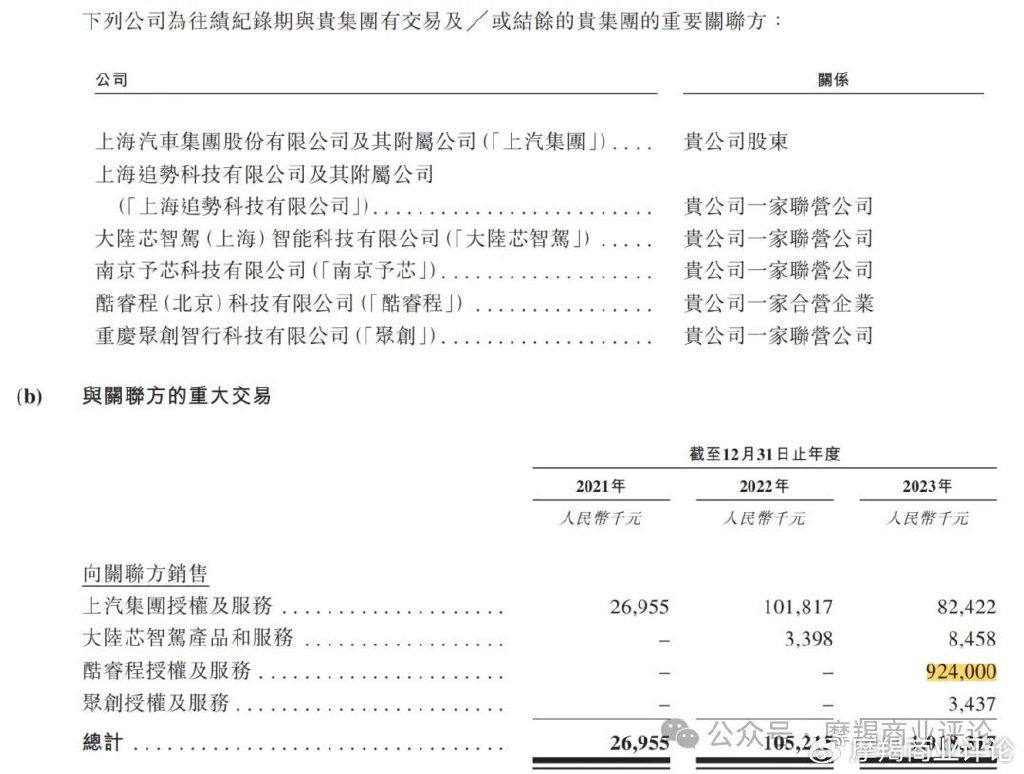

2023年12月,地平线与大众集团旗下软件公司CARIAD共同成创立合资公司酷睿程CARIZON正式成立,将为大众中国所有电动车型提供智能驾驶解决方案。其中,大众集团作为酷睿程的控股股东,持股比例为达到 60%,地平线对酷睿程的持股比例为40%。

根据招股书披露的信息,地平线2023年收入中6.27亿元来自于这家合资公司酷睿程,占地平线当年总收入的40%。值得注意的是,目前酷睿程仍处于起步阶段,尚未产生任何收入。因此这部分收入的真实性存有一定的疑问。

地平线与关联方的重大交易

来源:地平线港股招股书

如果剔除掉该关联收入,地平线2023年收入为9.25亿元,相比2022年仅有轻微的增长。

而在2023年之前,理想汽车是地平线的第一大客户,根据招股书信息, 2021-2023来自理想汽车的销售收入分别为1.15亿元、1.45亿元、1.94亿元,其中2023年同比增长33%。

再考虑到整个2023年理想汽车销量同比增长182.2%,显然地平线只是理想汽车合作的多家智驾芯片供应商的其中之一而不是唯一。这与理想汽车2023年开始将智驾芯片方案逐渐从地平线切换到英伟达不谋而合。

地平线2023年来自前五大客户的收入情况

来源:地平线港股招股书

由此来看,地平线2023年收入增长,合资公司的关联交易占比颇大。地平线收入增速放缓的事实已经难以掩盖,这似乎意味着地平线在对外拓展智驾业务方面遇到了瓶颈。

而且,过于依赖于酷睿程的关联交易,未来其与大众旗下汽车品牌的合作进展,显然会极大影响地平线的收入。况且,地平线不是酷睿程的控股股东,在与酷睿程合作上,显然大众更强势、更具有话语权。这相对于直接与众多车企合作,无疑不确定性更大、风险更高。酷睿程若持续亏损也将影响地平线的利润。

显然,从分散风险的角度,地平线应该继续拓展其他车企合作。然而,目前与其合作的车企更多将地平线方案搭载于非主流的低端车型。拓展主流车型方面步履维艰,使得地平线收入增长空间很难进一步打开。

然后,盈利方面,目前地平线仍处于大幅亏损阶段。虽然毛利率保持在70%的水平,但其研发费用居高不下,超过收入的2倍之多,使其亏损额持续扩大。

至于何时才能扭亏为盈,今年3月,余凯接受媒体采访时回应称估计离盈亏平衡还有距离。同时他还表示,地平线要持续下笨功夫,扩大市场占有率,提升单车产品价值。

考虑到未来地平线无论从算力还是算法上将向“高阶”切换,那研发费用势必难以下降,扭亏将变得遥遥无期。

一方面是增长疲软、扭亏为盈遥遥无期,另一方面是高阶智驾赛道强者拦路。作为后来者的地平线,能否撑起600亿的估值呢?